✖

Entrez vos coordonnées et un agent Homki vous rappelera gratuitement

Notification

Notification

Votre demande a été bien enregistrée.

La crise due au Covid-19, la guerre en Ukraine, la crise énergétique : tant de facteurs exogènes ont participé au réveil de l’inflation qui a atteint 6,2 % en décembre 2022. Une inflation record depuis près 40 ans et qui a un impact sur tous les secteurs économiques. Mais à quel point ce phénomène agit-t-il sur l’immobilier ?

L'inflation se répercute sur l'immobilier à différentes échelles. Lorsque l'inflation augmente, les prix des biens et des services augmentent, ce qui a des effets sur plusieurs pans de l'immobilier avec des conséquences directes ou indirectes :

Toutefois, ce phénomène offre également la possibilité aux acquéreurs et investisseurs de tirer parti de la situation à condition qu’ils comprennent comment naviguer sur ce marché en mutation. Car l’immobilier rassure lorsque l’argent perd de sa valeur et peut s’afficher comme un réel bouclier contre l’inflation.

L’inflation est l’augmentation globale des prix et non uniquement des prix de quelques biens et services. C’est une dépréciation du prix de la monnaie. L'inflation est l'un des indicateurs économiques les plus importants qui agit sur l'immobilier car elle affecte la valeur des biens immobiliers de diverses manières, le coût du logement et le retour sur investissement. Avec les obligations indexées sur l'inflation (OATi), l'immobilier est l'un des rares actifs disposant d'une couverture explicite contre l'inflation.

Ces derniers mois, nous avons assisté à une progression continue des prix immobiliers. Mais l'inflation peut réduire la demande, et donc les prix. Le durcissement des conditions d’octroi de crédits, peu aidés par les taux d’usure, participe au retour de la négociation et baisse le pouvoir d’achat notamment des ménages les plus modestes et des primo-accédants.

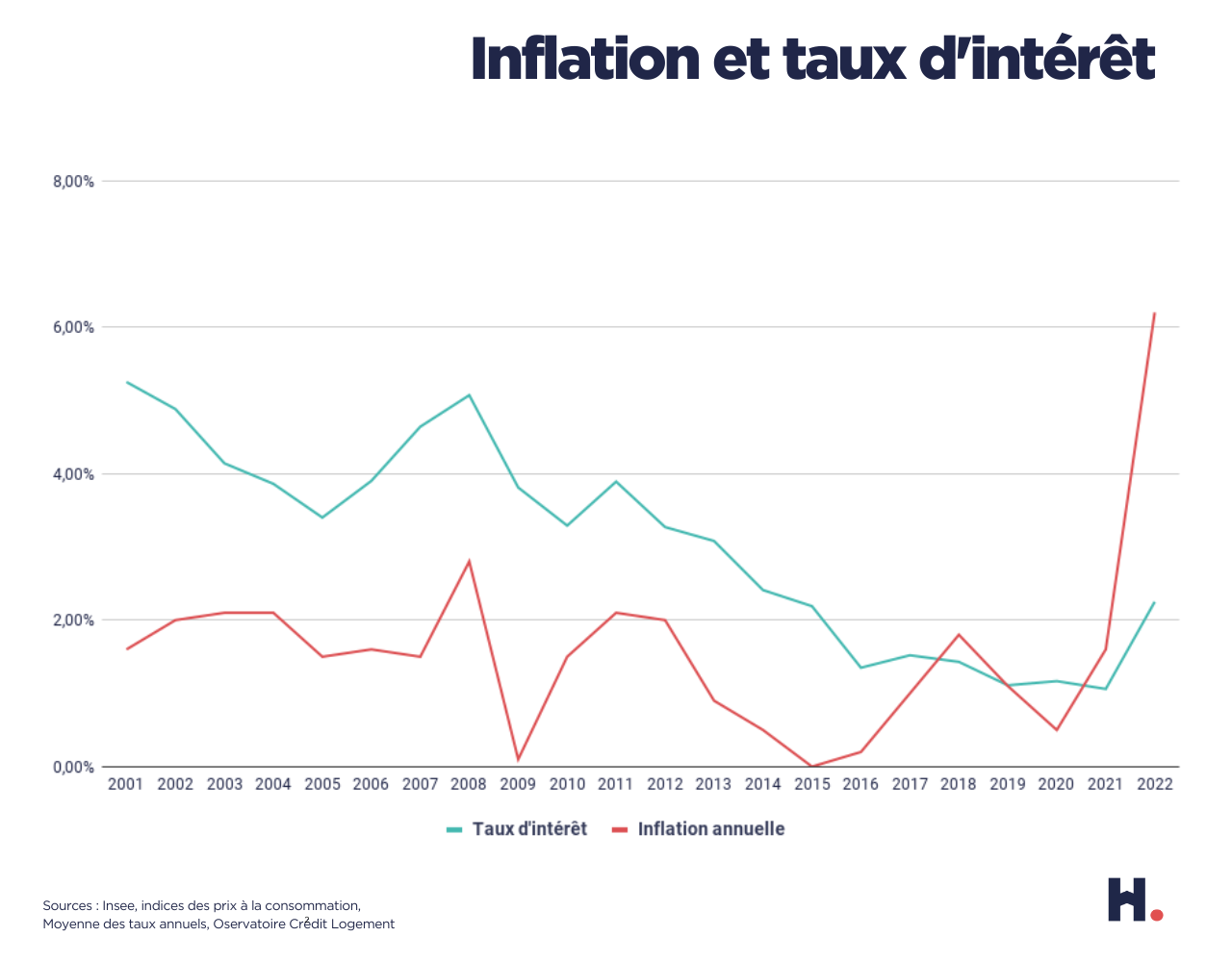

Le taux d'inflation annuelle s’établissait à 0,5 % en 2020, 1,6 % en 2021 et 6,2 % en 2022. Pour bien comprendre cette pression inflationniste : la guerre en Ukraine a fait grimper les prix de l'énergie, du carburant et de la nourriture entraînant des pénuries de divers matériaux et produits de base. Dans le même temps, la dette publique s'envole.

En réponse, la politique monétaire de la banque centrale a ainsi été contrainte de s'adapter à cette situation en relevant les taux d’emprunts. En décembre 2022, les taux sont de :

Cette décision vise en effet à réguler l’inflation qui s'accélère depuis 2022. Comme nous pouvons le constater sur le graphique ci-dessus, l'historique de l'inflation annuelle et des taux d'emprunt moyens suivent une corrélation logique.

Les Français s’endettent majoritairement à taux fixe, ce qui signifie que pour les personnes étant déjà propriétaires, l’inflation n’a pas d’effet sur le coût de leur crédit. En revanche, pour ceux qui souhaitent effectuer un emprunt pour leur acquisition, la hausse des taux baisse leur budget d’achat. On ne peut donc plus emprunter la même somme aujourd’hui qu’il y a quelques mois, tout en ayant les mêmes revenus et le même apport.

Par exemple : pour un ménage qui emprunterait 250 000 € sur 20 ans en décembre 2022, cela lui coûterait 83 191 € d’intérêts (taux moyen à 2.44 %), contre 44 277 € en janvier 2022 (taux moyen à 1.05 %). Soit une différence de 38 914 € !

Ce qui, de facto, baisse sensiblement le budget d’achat immobilier de certains ménages.

Taux réel = taux d’intérêt nominal - taux d’inflation

Avec une inflation à 6.2 % et des taux moyens à 2.4 %, le taux réel reste négatif (-3.8 %) . Ce qui signifie que la période reste tout de même favorable à l’emprunt immobilier. Pourquoi ? Car en période d’inflation, il est intéressant d’acheter car la mensualité reste fixe durant toute la durée du crédit et son poids relatif diminue par rapport aux autres postes de dépenses. On estime également que les salaires des emprunteurs progressent relativement à l’inflation.

L’inflation peut avoir un impact sur le coût des investissements immobiliers, ce qui rend plus difficile la réalisation de rendements pour les investisseurs. Mais en s’y penchant de plus près, l’on constate que les acquéreurs et investisseurs peuvent s’avérer être les grands gagnants d’une période d’inflation.

Qui dit hausse de l’inflation dit hausse des rendements. Car l’IRL (l’indice de revalorisation des loyers) est calculé par l’INSEE en prenant en compte la base de la moyenne sur un an de l’indice des prix à la consommation. La dernière augmentation nationale de 3.5 % a suivi ce mécanisme. Le but étant de ne pas dissuader les bailleurs d’investir dans du locatif. Car l’ensemble des facteurs rend l’acquisition d’un bien plus coûteux et la réalisation de rendements peut s’avérer plus difficile pour les investisseurs si les loyers ne suivent pas cette augmentation.

En outre, l'obtention d'un prêt avec un taux d'intérêt plus élevé peut contribuer à réduire le montant de l'impôt à payer sur les revenus locatifs, car le montant des intérêts qui peuvent être déduits du total sera plus élevé.

Dans le bâtiment, l’augmentation des prix est historiquement élevée. L’inflation se répercute donc sur les coûts de production des logements neufs. En cause, la tendance haussière des matières premières et matériaux tels que le cuivre, le PVC, les tôles etc.

Cette hausse des coûts des matériaux a engendré une hausse des prix de l’immobilier neuf. Ajouté à cela la baisse du pouvoir d’achat des ménages causée par la hausse des taux et on assiste à une chute des ventes dans le neuf (-29 % au cours du troisième trimestre).

En période d'inflation, la confiance des ménages peut être érodée, ce qui les oblige à devenir plus attentistes concernant leurs dépenses de consommation et d'investissement. L'affaiblissement de la demande pèse sur les offres et les prix. Le moral des ménages est bien inférieur à la moyenne de long terme, toutefois il ne faut tout de même pas être influencé et se concentrer sur les avantages liés à la conjoncture du marché.

Car malgré l'augmentation du coût de la vie, c'est peut-être la période idéale pour réaliser des acquisitions ou investissements avantageux. L'or et l'immobilier restent des valeurs refuge recherchées par les investisseurs, et c'est l'un des seuls placements que l'on peut acquérir à crédit.

En gérant l'inflation, les investisseurs peuvent profiter de la situation pour trouver des investissements immobiliers rentables, à l’heure où le taux réel reste négatif. Par exemple, en achetant des parts dans une SCPI (société civile de placements immobiliers) car cela permet une plus forte rentabilité.